So funktioniert Chartanalyse: Die wichtigsten Grundlagen

Chartanalyse ist eine Technik, die zur Bestimmung der zukünftigen Preisbewegungen von Aktien, Währungen und anderen Finanzinstrumenten verwendet wird. Es ist eine der am häufigsten verwendeten Methoden des technischen Analysetools, die von professionellen Händlern, Finanzanalysten und Investoren weltweit verwendet wird.

Chartanalyse ist eine wertvolle Ressource für Investor, da es ihnen ermöglicht, die aktuellen und zukünftigen Preisbewegungen zu beobachten und zu beurteilen.

Mithilfe von technischen Indikatoren können Händler die Marktstimmung und mögliche Preisbewegungen vorhersagen. Im Gegensatz zur Fundamentalanalyse, die sich auf den Wert eines Unternehmens bezieht, beruht die Chartanalyse auf den Verlauf der Preise.

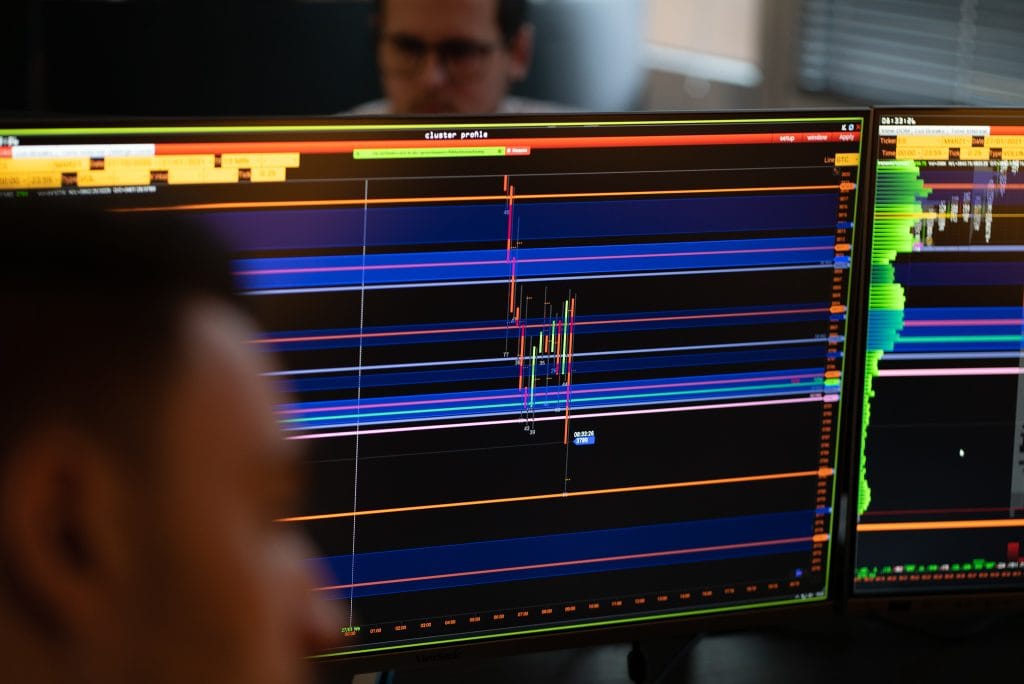

Bei der Chartanalyse werden verschiedene Arten von Charts verwendet, um verschiedene Informationen über ein Finanzinstrument anzuzeigen.

Einige der häufigsten Arten von Charts, die in der Chartanalyse verwendet werden, sind Liniencharts, Balken- und Kerzencharts, Punktcharts und Indikatoren. Diese Charts zeigen den aktuellen Preis und andere wichtige Informationen wie Höchst- und Tiefstpreise, Volumen und mehr.

Chartanalyse ist auch eine komplexe Technik, die viel Zeit und Fachwissen erfordert. Es ist wichtig, dass Investoren die Grundlagen verstehen, bevor sie anfangen, technische Analysen durchzuführen. Zu den wichtigsten Grundlagen der Chartanalyse gehören Trendlinien, Unterstützung und Widerstand, Preismuster und technische Indikatoren.

Trendlinien sind eine der wichtigsten Komponenten der Chartanalyse. Sie werden verwendet, um die Richtung der Preisbewegungen zu visualisieren. Unterstützung und Widerstand sind Preislevel, an denen sich die Preise wahrscheinlich umkehren werden. Preismuster helfen Händlern, potenzielle Einstiegspunkte und Ausstiegspunkte zu ermitteln. Technische Indikatoren werden verwendet, um die Stärke und Richtung des Trends zu bestimmen.

Chartanalyse ist eine komplexe Technik, die viel Zeit und Fachwissen erfordert. Wenn Sie das Konzept der Chartanalyse erlernen möchten, ist es wichtig, dass Sie sich mit den Grundlagen vertraut machen.

Einmal verstanden, kann Chartanalyse ein mächtiges Werkzeug sein, um zukünftige Preisbewegungen vorherzusagen.

Charts – Das wichtigste Instrument der technischen Analyse

Charts sind ein wichtiges Instrument der technischen Analyse, das ein umfassendes Verständnis des Marktes ermöglicht. Sie sind ein visueller Weg, um Preis- und Volumendaten zu verfolgen und Trends in den Finanzmärkten zu erkennen.

Charts ermöglichen es Händlern, wichtige Informationen über die Preisbewegungen zu erhalten, die sie sonst niemals erhalten würden.

Charts können für alle Arten von Vermögenswerten wie Aktien, Devisen, Rohstoffe und Futures verwendet werden. Wenn ein Händler ein Chart betrachtet, kann er die Preisbewegungen über einen bestimmten Zeitraum verfolgen.

Er kann auch die Volumenentwicklung und die Volatilität des Marktes verfolgen. Darüber hinaus können Charts auch dazu verwendet werden, bestimmte technische Indikatoren wie gleitende Durchschnitte, Unterstützungsniveaus und Widerstandsniveaus zu verfolgen.

Händler können Charts auf verschiedene Arten interpretieren, einschließlich der Trendanalyse, der Kurs- und Volumenanalyse, der technischen Analyse und der Fundamentalanalyse. Mit Charts können Händler erkennen, wann sich ein Markt ändert oder ein Trend endet. Sie können auch sehen, wann sich ein Trend verstärkt oder wiederholt.

Charts sind ein wertvolles Instrument für technische Analysen und ermöglichen es Händlern, den Markt zu verstehen und zu beobachten. Sie bieten Händlern eine visuelle Darstellung der Preisbewegungen, die ihnen helfen, die Marktentwicklungen zu verstehen und zu handeln. Charts können auch dazu verwendet werden, Handelsstrategien zu entwickeln und zu analysieren.

Grundsätzliche Annahmen der Technischen Analyse (TA)

Technische Analyse ist eine Technik, die verwendet wird, um die zukünftige Kursentwicklung von Vermögenswerten vorherzusagen. Es wird verwendet, um Trends und Muster auf verschiedenen Zeitebenen in Vermögenswerten zu erkennen und zu interpretieren.

Diese Technik kann bei der Investitionsentscheidung helfen, da sie ein Instrument zur Erkennung von Unterstützungs- und Widerstandsniveaus bietet.

Grundsätzlich gibt es einige Annahmen, auf denen die Technische Analyse basiert. Diese Annahmen sind wichtig, da sie die Grundlage der Technischen Analyse bilden. Sie sind wie folgt:

- Marktgesetze. Technische Analysten glauben, dass sich die Preise von Vermögenswerten nach bestimmten Gesetzen und Trends bewegen. Diese Gesetze und Trends können durch die Analyse der Preis- und Volumendaten von Vermögenswerten entdeckt werden.

- Preisbildung. Technische Analysten glauben, dass der Preis eines Vermögenswerts das Ergebnis der Angebots- und Nachfragedynamik ist. Einige technische Analysten glauben sogar, dass Nachrichten und andere öffentliche Informationen den Preis eines Vermögenswerts beeinflussen können.

- Mustererkennung. Technische Analysten glauben, dass bestimmte Muster von Preis- und Volumendaten sich in der Zukunft wiederholen können. Diese Muster werden verwendet, um Trends und Unterstützungs- und Widerstandsniveaus auf verschiedenen Zeitebenen zu erkennen.

- Markteffizienz. Technische Analysten glauben nicht, dass der Markt effizient ist. Sie glauben, dass der Markt nicht perfekt ist und sich somit Chancen für Gewinne ergeben.

- Subjektivität. Technische Analysten glauben, dass die Technische Analyse eine subjektive Kunst ist, die nicht nur mathematische Berechnungen verwendet, sondern auch erfahrene Analysten, die Trends und Muster erkennen und interpretieren können.

Dies sind die grundlegenden Annahmen der Technischen Analyse. Diese Annahmen bilden die Grundlage vieler Technischer Analyse-Strategien und können helfen, effektive Investitionsentscheidungen zu treffen.

Was sind Unterstützungszonen und Widerstände?

Unterstützungszonen und Widerstände sind zwei zentrale Konzepte der technischen Analyse, die Händlern helfen, den Markt zu verstehen und einzuschätzen. Dieser Artikel wird die Grundlagen dieser beiden Konzepte erklären und eine Liste der Vor- und Nachteile für jedes Konzept bieten.

Unterstützungszonen sind Bereiche, in denen sich der Preis eines Vermögenswerts wiederholt nach oben bewegt. Wenn der Preis einen bestimmten Punkt erreicht, sollte er verhindern, dass er darunter fällt. Händler verwenden Unterstützungszonen, um zu bestimmen, wann es sich lohnt, in ein Vermögen zu investieren.

Widerstände sind Bereiche, in denen der Preis eines Vermögenswerts wiederholt nach unten bewegt. Wenn der Preis einen bestimmten Punkt erreicht, sollte er verhindern, dass er darüber steigt. Händler verwenden Widerstände, um zu bestimmen, wann es sich lohnt, aus einem Vermögen auszusteigen.

Vorteile von Unterstützungszonen:

- Unterstützungszonen können Händlern helfen, den Markt zu verstehen und zu analysieren.

- Unterstützungszonen können Händlern helfen, ihre Investitionen zu schützen und zu schützen.

- Unterstützungszonen können Händlern helfen, den Zeitpunkt des Einstiegs in ein Vermögen zu bestimmen.

Nachteile von Unterstützungszonen:

- Unterstützungszonen können sich schnell ändern, was Händlern eine schwierige und unvorhersehbare Situation bereiten kann.

- Unterstützungszonen können schwer zu identifizieren sein.

- Unterstützungszonen sind subjektiv und hängen von der Meinung des Händlers ab.

Vorteile von Widerständen:

- Widerstände können Händlern helfen, den Markt zu verstehen und zu analysieren.

- Widerstände können Händlern helfen, ihre Investitionen zu schützen und zu schützen.

- Widerstände können Händlern helfen, den Zeitpunkt des Ausstiegs aus einem Vermögen zu bestimmen.

Nachteile von Widerständen:

- Widerstände können sich schnell ändern, was Händlern eine schwierige und unvorhersehbare Situation bereiten kann.

- Widerstände können schwer zu erkennen sein, da sie oft nur zu bestimmten Zeiten vorhanden sind.

- Widerstände sind subjektiv und hängen von der Meinung des Händlers ab.

Unterstützungszonen und Widerstände sind zwei wichtige Konzepte der technischen Analyse, die Händlern helfen, den Markt zu verstehen und zu handeln. Beide Konzepte können helfen, Investitionen zu schützen, aber sie können auch schwierig sein, da sie sich schnell ändern können. Händler sollten immer den Rat eines erfahrenen Finanzberaters einholen, bevor sie in ein Vermögen investieren.

Der Grundgedanke der charttechnischen Analyse

Der Grundgedanke der charttechnischen Analyse ist es, die Bewegungen des Marktes in Bezug auf Preis und Volumen zu analysieren. Durch die Untersuchung der Bewegungen des Marktes können Händler verschiedene Muster erkennen, die zu Handelsmöglichkeiten führen können. Die charttechnische Analyse kann auf verschiedene Weise angewendet werden.

Eine Methode, die häufig verwendet wird, ist die Untersuchung von Preismustern. Diese Muster können ein eindeutiges Signal geben, das den Händlern sagt, wann sie kaufen oder verkaufen sollten. Eines der bekanntesten Muster ist das sogenannte Kopf-Schulter-Muster, das dann auftritt, wenn der Preis des Vermögenswerts ein bestimmtes Niveau erreicht, höher steigt, dann wieder fällt und schließlich wieder fällt.

Ein weiteres Muster ist das Flaggenmuster, das dann auftritt, wenn ein Vermögenswert ein bestimmtes Niveau erreicht und dann eine bestimmte Zeit in einer engen Spanne zwischen zwei Widerständen oder Unterstützungen handelt.

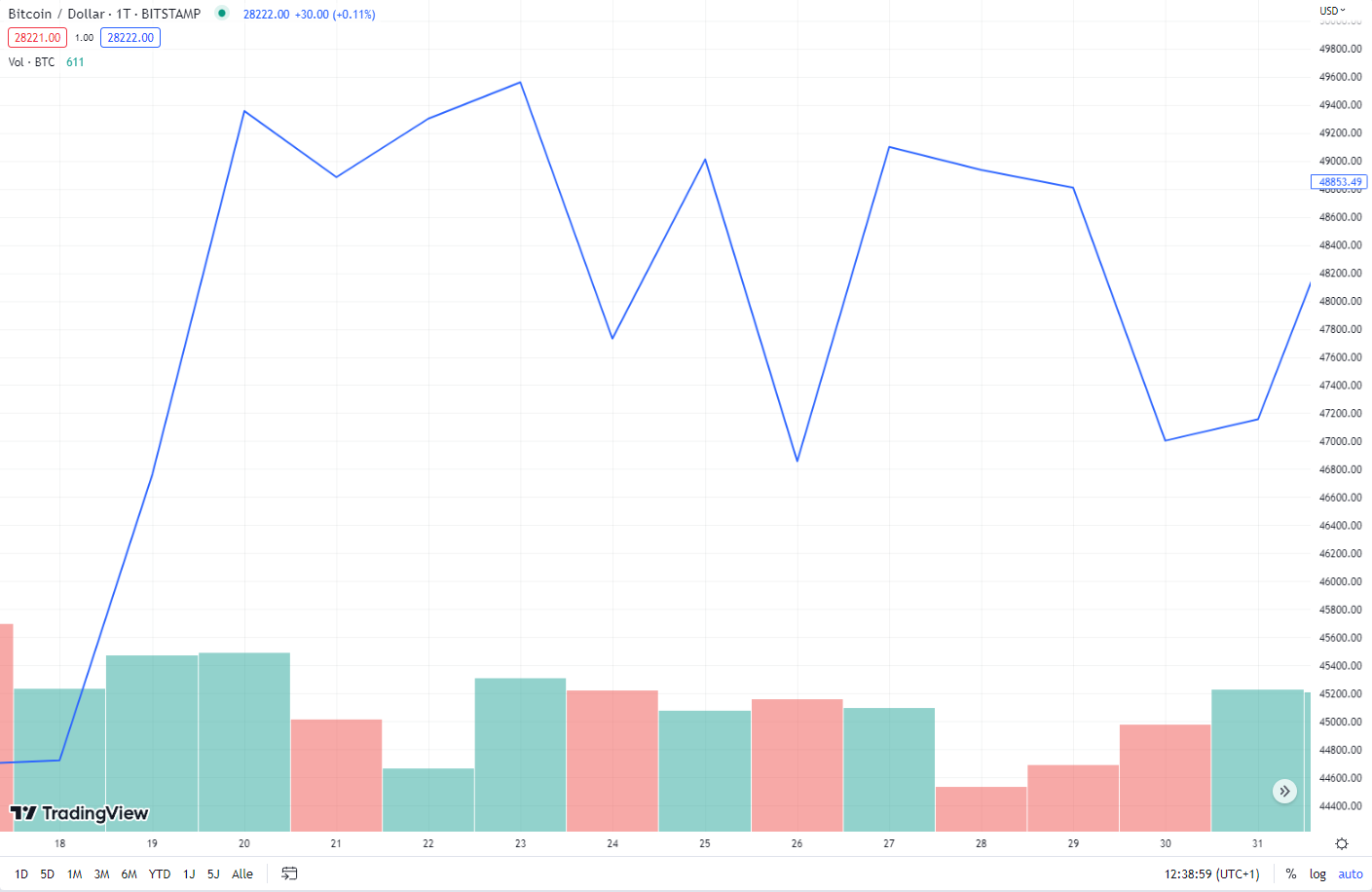

Ein weiterer wichtiger Bestandteil der charttechnischen Analyse ist die Untersuchung des Volumens. Das Volumen ist ein Maß dafür, wie viele Einheiten eines Vermögenswerts gehandelt werden. Wenn ein Vermögenswert ein hohes Volumen hat, bedeutet dies, dass viele Händler an dem Markt beteiligt sind und es keine großen Marktbewegungen gibt.

Auf der anderen Seite, wenn das Volumen niedrig ist, bedeutet dies, dass nur wenige Leute an dem Markt beteiligt sind und es eine starke Bewegung geben könnte.

Charttechnische Analyse ist ein wichtiger Bestandteil des Handels, da es Händlern ermöglicht, eine fundierte Entscheidung zu treffen, ob sie ein Vermögenswert kaufen oder verkaufen sollten.

Durch die Untersuchung des Preises, des Volumens und der technischen Indikatoren können Händler ein besseres Verständnis dafür bekommen, wie sich der Markt entwickelt und wie sie auf Veränderungen reagieren können.

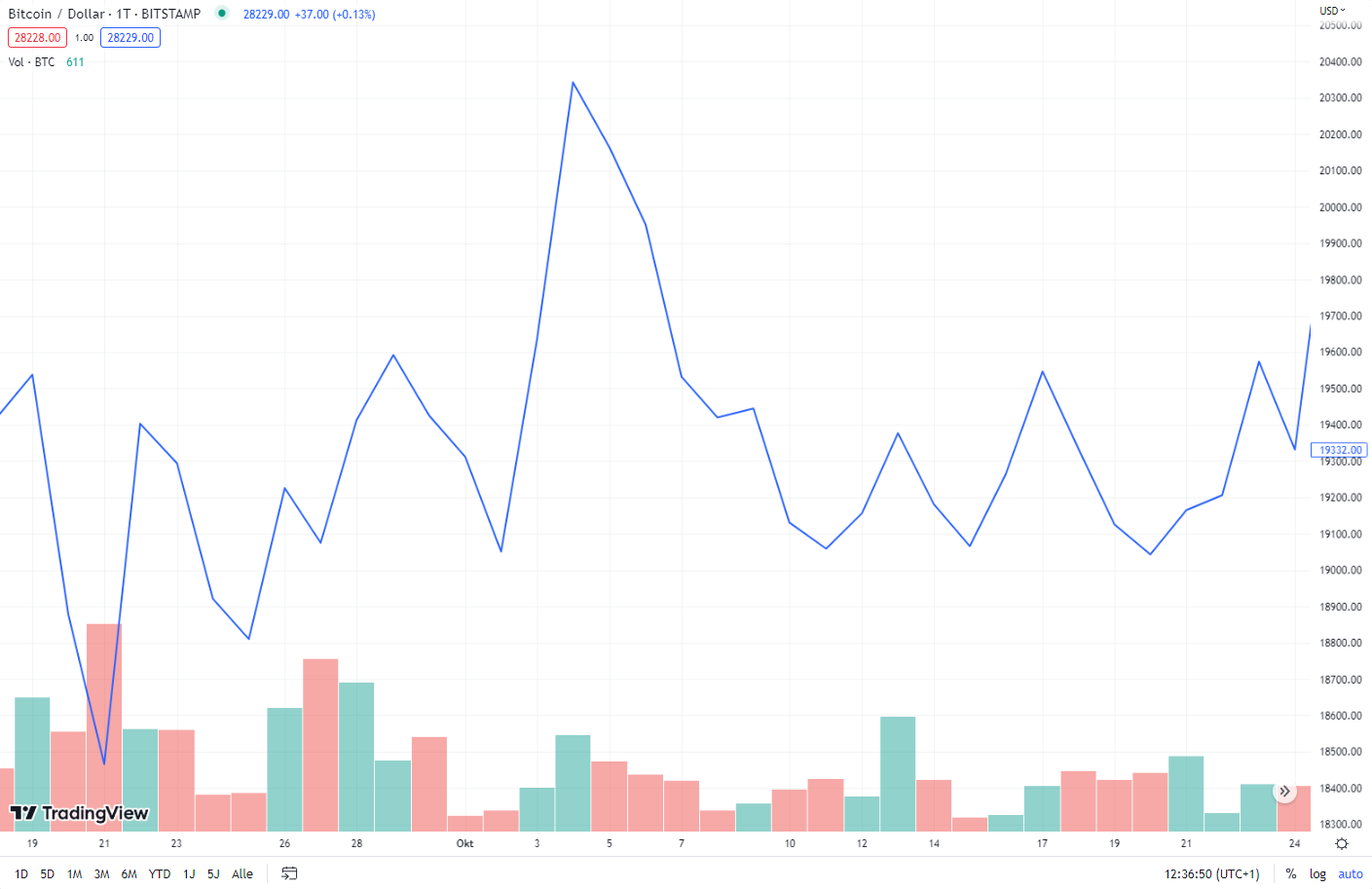

So können Sie einen Trend im Chart erkennen

Der Handel mit Aktien hat einige sehr interessante Konzepte und Techniken zu bieten, die es Anlegern ermöglichen, die Performance ihrer Investitionen zu verfolgen. Eine dieser Techniken ist das Erkennen von Trends im Chart.

Um einen Trend im Chart zu erkennen, müssen Anleger einige Dinge beachten. Zunächst einmal ist es wichtig, dass sie ein Diagramm wählen, das eine angemessene Zeitspanne abdeckt. Ein Liniendiagramm ist am besten geeignet, um Trends im Chart zu erkennen.

Nachdem die Chartart ausgewählt wurde, ist es wichtig, die Preisbewegungen über die Zeit zu beobachten. Wenn der Preis steigt, deutet dies darauf hin, dass die Aktie zunehmend an Wert gewinnt und ein Aufwärtstrend ist zu erkennen. Wenn der Preis jedoch fällt, deutet dies auf einen Abwärtstrend hin.

Es ist auch wichtig, dass Anleger Unterstützungs- und Widerstandslinien im Chart beobachten. Unterstützungslinien sind Preisniveaus, bei denen die Aktie aufhört zu fallen, während Widerstandslinien Preisniveaus sind, bei denen die Aktie aufhört zu steigen. Diese Linien können dazu verwendet werden, um Trends im Chart zu erkennen.

Ein weiteres wichtiges Konzept beim Erkennen von Trends im Chart ist das Konzept der Candlestick-Charts. Candlestick-Charts werden verwendet, um die Preisbewegungen der Aktie über einen bestimmten Zeitraum zu verfolgen. Sie zeigen auch die Hochs und Tiefs des Tages, was es Anlegern ermöglicht, Trends im Chart zu erkennen.

Schließlich ist es wichtig, dass Anleger die Nachrichten überwachen, die die Aktie betreffen. Dies hilft ihnen, die Entwicklungen auf dem Markt zu verfolgen und Rückschlüsse auf die Richtung des Trends im Chart zu ziehen.

Insgesamt ist das Erkennen von Trends im Chart eine sehr wichtige Technik, die für jeden Anleger unerlässlich ist. Durch das Beobachten der Preisbewegungen, der Unterstützungs- und Widerstandslinien, der Candlestick-Charts und der Nachrichten können Anleger Trends im Chart erkennen und ihre Investitionsentscheidungen entsprechend anpassen.

Die Relevanz von High-Frequency und Algorithmic Trading

Heutzutage ist High-Frequency und Algorithmic Trading ein wichtiger Aspekt des globalen Finanzmarktes. In den letzten Jahren hat sich der Finanzmarkt durch eine rasante Entwicklung des technologischen Fortschritts verändert, was dazu geführt hat, dass Hochfrequenz- und Algorithmic Trading eine immer größere Rolle gespielt hat.

Das High-Frequency- und Algorithmic Trading ermöglicht es Händlern, auf eine sehr schnelle und effiziente Weise auf Marktveränderungen zu reagieren.

High-Frequency Trading ist eine Form des Handels, bei der sehr schnelle Computerhandelssysteme verwendet werden, um sehr schnell und effizient auf Marktveränderungen zu reagieren.

Diese Computer-Handelssysteme speichern Marktinformationen, wie Kursdaten, Bestellungen, Positionen und so weiter, in einer Datenbank und reagieren dann sehr schnell auf Änderungen in den Marktbedingungen, indem sie automatisch Trades ausführen. Die Computer-Handelssysteme können auch auf kurzfristige Marktbewegungen reagieren, die für andere Anleger schwer zu erkennen sind.

Algorithmic Trading, auch als Algo-Trading bekannt, ist eine Form des Handels, bei der Computerprogramme verwendet werden, um automatisch Trades über eine computergesteuerte Handelsplattform auszuführen.

Algo-Trading ermöglicht es Anlegern, sehr schnelle und effiziente Marktentscheidungen zu treffen, die auf komplexen mathematischen Modellen basieren. Algo-Trading kann auch verwendet werden, um Risiken zu minimieren und Gewinne zu maximieren.

Diese beiden Arten des Handels haben dazu beigetragen, den globalen Finanzmarkt zu revolutionieren. Sie haben es Anlegern ermöglicht, schnelle und effiziente Entscheidungen zu treffen, die auf komplexen mathematischen Modellen basieren. Dies hat dazu beigetragen, dass Anleger in der Lage sind, Gewinne schneller als je zuvor zu erzielen.

High-Frequency- und Algorithmic Trading sind jedoch auch mit einigen Risiken verbunden. Da die Computerprogramme schnell auf Veränderungen in den Marktbedingungen reagieren, kann es zu übermäßigen Volatilität und Schwankungen kommen, die für Anleger schwer zu kontrollieren sind.

Darüber hinaus können die Computer-Handelssysteme nicht in der Lage sein, auf unvorhersehbare Marktereignisse zu reagieren, wodurch Anleger ihre Gewinne verlieren können.

Trotz dieser Risiken ist High-Frequency und Algorithmic Trading ein wichtiger Bestandteil des globalen Finanzmarktes. Die Vorteile der schnellen und effizienten Reaktion auf Veränderungen am Markt überwiegen die Risiken bei weitem und machen Hochfrequenz- und Algorithmic Trading zu einer sehr wichtigen Strategie für Anleger.

Wie funktioniert die Charttechnik? Die wichtigsten Chartformationen im Überblick

Die Chartformationen spielen bei der technischen Analyse eine entscheidende Rolle. Es gibt eine Vielzahl von Chartformationen, die einem helfen, die aktuellen Kursbewegungen besser zu verstehen. In diesem Artikel werden die wichtigsten Chartformationen vorgestellt, damit Sie einen Überblick über ihre Bedeutung und Funktion bekommen.

Die Doppelbodenformation ist eine der am häufigsten beobachteten Chartformationen. Sie wird als eine sehr bullische Formation angesehen, da sie ein starkes Kaufsignal darstellt. In einer Doppelbodenformation wird ein wiederholter Kursabfall auf ein ähnliches Niveau beobachtet, bevor der Kurs auf ein höheres Niveau steigt. Der Schlüssel ist hier, dass der Kurs zweimal auf ein ähnliches Niveau zurückfällt, bevor er wieder steigt.

Die Kopf-Schulter-Formation ist eine weitere wichtige Chartformation. Während die Doppelbodenformation ein starkes Kaufsignal darstellt, ist die Kopf-Schulter-Formation ein starkes Verkaufssignal. In einer Kopf-Schulter-Formation fällt der Kurs auf ein Tief, bevor er wieder steigt und ein höheres Hoch erreicht. Der Kurs fällt dann wieder auf ein ähnliches Niveau, bevor er auf ein noch tieferes Niveau fällt.

Die W-Formation ist eine weitere häufig beobachtete Chartformation. Im Gegensatz zu den anderen Chartformationen ist die W-Formation ein beiderseitiges Signal. In einer W-Formation steigt der Kurs zunächst, fällt dann aber wieder auf ein tieferes Niveau, bevor er erneut steigt. Dies kann entweder als Kauf- oder Verkaufssignal interpretiert werden.

Die Dreiecksformation ist eine weitere beliebte Chartformation. In einem Dreieck steigt oder fällt der Kurs allmählich, bevor er an einem bestimmten Punkt ausbricht. Wenn der Kurs aus einem Dreieck nach oben ausbricht, ist dies ein starkes Kaufsignal, während ein Ausbruch nach unten ein starkes Verkaufssignal ist.

Zusammenfassend lässt sich sagen, dass die oben genannten Chartformationen die wichtigsten Formationen sind, die man bei der technischen Analyse berücksichtigen sollte. Sie helfen Ihnen, sich ein besseres Bild von der aktuellen Kursbewegung zu machen und die richtigen Investitionsentscheidungen zu treffen.

Technische Indikatoren – Hilfsmittel zur Optimierung der Chartanalyse

Technische Indikatoren können für Investoren und Händler ein wertvolles Hilfsmittel zur Optimierung der Chartanalyse sein. Technische Indikatoren sind mathematische Formeln, die auf den Preis, den Handelsvolumen und andere Marktdaten angewendet werden, um Investoren und Händlern zu helfen, besser vorherzusagen, wie sich ein Markt entwickeln wird. Sie können auch als Warnsignale dienen, um den Händlern zu helfen, schlechte Investitionsentscheidungen zu vermeiden.

Technische Indikatoren sind vielseitig und können verwendet werden, um eine Vielzahl von Marktanalysen durchzuführen. Einige davon umfassen Trends, Unterstützung und Widerstand, Volatilität, Momentum und relative Stärke.

Einige der häufigsten technischen Indikatoren sind die gleitenden Durchschnitte, Bollinger-Bänder, MACD-Indikator und der Relative-Stärke-Index. Diese Indikatoren können verwendet werden, um Ein- und Ausstiege zu finden, Kursziele zu bestimmen, Marktbedingungen zu bewerten und zukünftige Preisbewegungen vorherzusagen.

Technische Indikatoren sind für jeden Investor und Händler unerlässlich, um auf dem Markt erfolgreich zu sein. Sie können helfen, Muster zu identifizieren, die es Händlern ermöglichen, zu wissen, wann sie in einen Markt einsteigen sollten und wann sie aussteigen sollten.

Sie können auch helfen, die Marktstimmung zu verstehen, was Investoren ermöglicht, sich anzupassen und die besten Investitionsentscheidungen zu treffen.

Obwohl technische Indikatoren ein wertvolles Hilfsmittel sein können, sollten Investoren und Händler sich daran erinnern, dass sie nicht als Ersatz für die grundlegende Chartanalyse angesehen werden sollten.

Technische Indikatoren sollten verwendet werden, um die Chartanalyse zu ergänzen und zu unterstützen. Investoren und Händler sollten sorgfältig überlegen, welche technischen Indikatoren für ihre Investitionsziele am besten geeignet sind, bevor sie mit der Chartanalyse beginnen.

Eintrittswahrscheinlichkeiten und Handelsstile

Der Handel ist eine komplexe Aktivität, die viele verschiedene Faktoren berücksichtigt. Eines der wichtigsten Dinge, die man berücksichtigen muss, sind die Eintrittswahrscheinlichkeiten und Handelsstile. Diese beiden Komponenten spielen eine entscheidende Rolle beim Erfolg des Handels.

Eintrittswahrscheinlichkeiten sind ein wichtiger Bestandteil des Handelsprozesses. Sie messen die Wahrscheinlichkeit, dass ein bestimmter Trade erfolgreich sein wird. Sie helfen Ihnen, Entscheidungen über den Einstieg in einen Trade zu treffen und können Ihnen helfen, Risiken beim Handel zu minimieren.

Eintrittswahrscheinlichkeiten werden auf der Grundlage der historischen Daten berechnet, die ein Händler über eine bestimmte Anlageklasse hat.

Handelsstile sind ebenfalls ein wichtiger Bestandteil des Handels. Handelsstile beziehen sich auf die Art und Weise, in der ein Trader seine Trades durchführt.

Einige Händler bevorzugen einen langfristigen Ansatz, während andere einen kurzfristigen Ansatz bevorzugen. Auch hier können Eintrittswahrscheinlichkeiten helfen, das Risiko eines Handels zu minimieren.

Es ist wichtig, dass man die Eintrittswahrscheinlichkeiten und Handelsstile kennt, bevor man in den Handel einsteigt. Es ist auch wichtig, die Eintrittswahrscheinlichkeiten regelmäßig zu überprüfen, um sicherzustellen, dass sie aktuell sind. Dies ist wichtig, da sich der Markt ständig ändert und sich auch die Eintrittswahrscheinlichkeiten ändern können.

In der Welt des Handels ist es wichtig, dass man die Eintrittswahrscheinlichkeiten und Handelsstile versteht und anwendet.

Nur so kann man erfolgreich handeln. Es ist auch wichtig, dass man regelmäßig die Eintrittswahrscheinlichkeiten überprüft, um sicherzustellen, dass man die bestmöglichen Trading-Entscheidungen trifft.