Was ist der Oderflow

Der Orderflow ist die Kombination aus Order und Flow, und bedeutet im Allgemeinen: “folge anhand der Orders dem Fluss des Preises”. Meistens wird davon ausgegangen, dass das Trading mit dem Orderflow mit Indikatoren besser wird, dem ist aber nicht so.

In diesem Artikel betrachten wir das Order-Flow Trading zusammen mit unserem Coach Peter Becker:

volume-trader.com/mentoren/peter-becker

Tatsächlich ist der Gegenteil der Fall. In vielen Charts, welche gerne in Foren gepostet werden, sieht man häufig extrem überladene Charts, sodass man den Chart gar nicht mehr sehen kann.

Hier herrscht der Irrglaube, “Mehr ist besser” - Also je mehr Indikatoren man nutzt, desto besser sei das für einen Trade. Jeder, der wirklich getradet hat wird wissen wie schwer es ist die richtigen Entscheidungen zu treffen, wenn mehr und mehr Indikatoren in einem Chart zu sehen sind. Im schlimmsten Fall geht der Trade dann ins Minus.

Als guter Orderflow-Trader tradet man nach einer einfach Regel: Man kauft, wenn der Preis steigt und verkauft wenn der Preis fällt.

Hier eine Darstellung von einem Chart, wie er von Peter Becker genutzt wird. Man sieht deutlich, dass nicht all zu viele Indikatoren genutzt werden. Um was für einen Chart handelt es sich? Das ist ein 900 Tick Chart, basierend auf dem S&P

Und hier nun noch einmal eine Darstellung des Footprint-Charts, welches ebenfalls von Peter genutzt wird. Später wird dieses aber auch noch einmal im Detail erklärt.

Indikatoren und Preis

Der einzige Indikator, auf welchen man sich verlassen kann ist der Preis, denn dieser gibt die Richtung vor. Sowohl aktive als auch passive Orders sind logischerweise wichtig, trotzdem kann man als einfacher Trader die Preisbewegungen nicht beeinflussen.

Man muss stattdessen lernen wie sich ein Markt verhält und wie man diese Bewegungen deutet.

Genau hierzu sind Indikatoren wichtig, denn mit diesen kann man Preisbewegungen analysieren und beurteilen.

Hierzu ist es aber wichtig, dass ein Indikator über marktgenerierte Informationen verfügt.

Moving Average

Ein Moving-Average ist hierzu ein gutes Beispiel - denn damit ist es möglich für einen Bereich den Markt genauer zu lesen.

Mit Key-Points und Objektiven Punkten kann man demnach erkennen ob der Markt sich in einer Balance oder einer Imbalance befindet. (Gleichgewicht/ Ungleichgewicht) Um einen Indikator dann nutzen zu können ist es wichtig, dass man dieser weitestgehend Interpretationsfrei bleibt. So verringert sich die Fehlertoleranz.

Das Big Picture, darf auch nicht vernachlässigt werden, denn nur so kann man akkurat Long-Term Player mit einschließen. Also analysieren, wie Institutional-Trader/Long-Term Trader denken und handeln.

Setups

Setups sind immer wieder auftretende Kursmuster, die sich abhängig von der Volatilität des Marktes ändern.

Ein Beispiel hierfür ist der S&P 500 welcher sich im Vergleich der letzten Jahre dauerhaft wandelt. Beispielsweise konnte er in 2019 nicht selten 20-30 Punkte am Tag machen. Natürlich abhängig von verschiedenen Trends etc.

(In diesem Fall stark abhängig von den damals regelmäßigen Tiraden des US-Präsidenten Donald Trump)

Setups müssen aber auch Zeitweise angepasst werden, hier ist ein "Stop" das Stichwort. Wobei man auch darauf achten muss, dass die meisten Setups nicht auf Preisbewegungen basieren, sondern auf Indikatoren. Das bedeutet man muss eine Preisbewegung einschätzen und einordnen können, bevor man sich auf einen Indikator verlässt.

Indikatoren

Ein Großteil der Indikatoren zeigt einen Blick in die Vergangenheit, wodurch versucht wird einen Blick in die Zukunft zu prognostizieren. Indikatoren sollten Markt-generierte Informationen in Real-Time übermitteln und liefern, um Aussagekräftig zu sein.

Das bedeutet es darf kein “Lag” (Verzögerung) existieren. Es muss versucht werden die Informationen in Echtzeit zu bekommen. Die beste Bewegung ist nunmal einfach immer die Preisbewegung in der Kombination: Wie viele Orders abgehandelt wurden und einem Querverweis auf das Footprint-

Man muss aber auch beachten, dass der Preis immer Recht hat - egal was eine Stochastik oder etwas anderes behauptet.

Indikatoren sollten nur als Bestätigung dienen und nicht als Entry-Signal.

Footprint

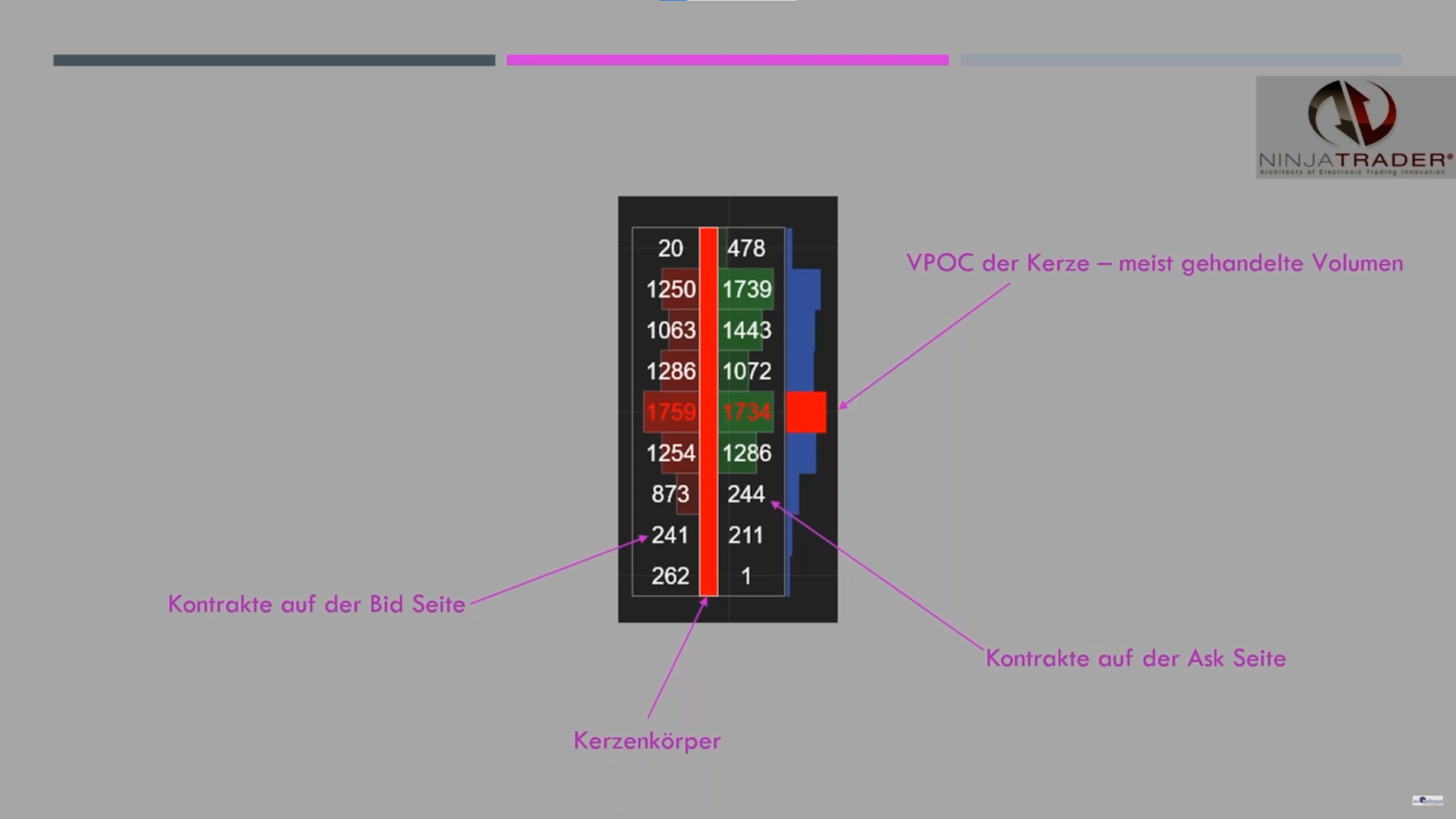

Auf der Linken Seite sieht man alle Kontrakte auf der Bid-Seite,

Auf der rechten Seite kann man alle Kontrakte auf der Ask-Seite

Die Mitte zeigt an wie sich der Kerzenkörper verhält. Endet die Kerze negativ - ist sie rot markiert. Endete sie positiv, wäre sie grün markiert.

Zuletzt sieht man noch den VPOC der Kerze, das meistgehandelte Volumen innerhalb der Range des Footprints.

Strukturen eines Marktes

Die Struktur eines Marktes ist immer maßgebend für einen Trader. Wenn man diese Struktur außenvor lässt, dann kann man nicht mit nachhaltigen Ergebnissen rechnen.

Dann muss man sich eine Frage beantworten:

Ist man Long oder Short übergeordnet, oder befindet man sich in einer Range? Ebenso muss man sich die Frage stellen, wo die eigenen Key Points oder sogenannte Points of Interest liegen. Darüber hinaus ist auch wichtig, dass man den Punkt seiner marktgenerierten Referenzpunkte kennt.

Beim Orderflow Trading gibt es verschieden Key Points, welche relevant sind: (Bezogen auf den ES500 Future)

Key Points

- ONL, ONH - also das Over Night Low und das Over Night High (Handel vor 15:30 Uhr)

- Prior Settlement - also der finale Abrechnungspreis der RTH (Regular Trading Hour)

- VWAP - Volume Weighted Average Price

- Tageshoch, Tagestief

- Wochenhoch, Wochentief

- Monatshoch, Monatstief

- Jahreshoch, Jahrestief

- All Time High

All diese Punkte können ausschlaggebend dafür sein, wo der Markt eine Balance findet.

Und sind maßgeblich dafür verantwortlich, wo und wann man seine Trades setzt und eingeht.

Für weitere Informationen hier der Beitrag in Videoform:

Was ist Orderflow Trading - tieferer Einblick

Noch einmal zur Erinnerung: Der Orderflow definiert die Anzahl der Aufträge, die darauf warten, zu einem bestimmten Preisniveau ausgeführt zu werden.

Während der Preis in einer sehr starken Rallye nach oben steigt, wissen wir mit Sicherheit, dass er irgendwann irgendwo stoppen wird.

Die Rallye nach oben findet statt, weil es mehr Händler gibt, die kaufen wollen, als solche, die verkaufen wollen. Dadurch entsteht ein Ungleichgewicht zwischen Käufern und Verkäufern, wobei mehr Käufer das Angebot nachfragen, so dass sich der Preis nach oben verschiebt.

Schließlich endet die Kaufdynamik und der Preis wird auf ein Niveau getrieben, auf dem es mehr Verkäufer als Käufer gibt. Dieses neue Ungleichgewicht, das dadurch entsteht, dass es mehr Verkäufer als Käufer gibt, drückt den Preis nach unten.

Dieses einfache Szenario ist das, was auf den Märkten auf der Makro- und Mikroebene geschieht. Das ist die Essenz dessen, was die Preise in eine bestimmte Richtung treibt oder umkehrt.

Wenn man sich ein Diagramm eines sich bewegenden Preises ansieht kann man dieses als Gleichgewicht der Kräfte auf verschiedenen Preisniveaus interpretieren.

Orderflow als Chance

Es ist so einfach, wie es auf den Charts nach den Ereignissen zu sehen ist. Aber was wäre, wenn Sie das kommende Preisniveau mit einer relativ hohen Genauigkeit vorhersagen könnten?

Was wäre, wenn Sie vorher wüssten, wo der entgegengesetzte Auftragsstrom zu einem zukünftigen Zeitpunkt und Preis warten wird?

volume-trader.com/moving-average

Wenn Sie sicher sein könnten, dass Sie genau wissen, wo Sie einsteigen und wo Sie aussteigen müssen.

Die Orderflow-Analyse ist ein einzigartiges Handelsanalysekonzept, mit der man zum Teil vorhersagen kann, wo zu einem zukünftigen Preisniveau ein Ungleichgewicht der Aufträge erwartet wird.

Orderflow im Devisenhandel

Um die Finanzmärkte zu verstehen, gibt es wie oben schon betrachtet einige technische Analysemethoden. Zu den beliebtesten Methoden gehören:

- Die Momentum-Analyse, bei der mathematische Indikatoren auf einen Kurs angewandt werden, um die aktuellen Kräfte auf dem Markt zu untersuchen.

- Die Fundamentalanalyse, die sich auf die Veröffentlichung fiskalischer Wirtschaftsdaten stützt, die auf der mathematischen Standardabweichung basierende Analyse.

- Die Key-Level-Analyse, bei der tägliche Pivots, Fibonacci-Levels, Tageshochs und -Tiefs usw. verwendet werden.

Keine dieser sehr häufig verwendeten Analysemethoden befasst sich jedoch mit der Kernfrage, warum sich der Kurs auf einem bestimmten Kursniveau verhält.

Wenn sich der Preis einem Schlüsselniveau nähert, sind verschiedene Szenarien zu erwarten: Auf einem Schlüsselniveau kann sich der Preis umkehren, er kann kurz zurückgehen und das Niveau durchbrechen, er kann das Niveau durchbrechen, oder er kann einen falschen Durchbruch (auch bekannt als Fake-out) machen.

Orderflow Analysen

Eine Orderflow-Analyse liefert eine verlässliche Definition für die wichtigsten Niveaus, aber auch einen weiteren Aspekt, der sehr einzigartig ist, nämlich die Frage, wie stark der Widerstand auf diesem Niveau sein kann.

Bevor wir weitergehen, müssen wir noch einmal verstehen, welches Konzept hinter den Preisveränderungen steht. Die Preise bewegen sich aufgrund eines Ungleichgewichts zwischen der Nachfrage der Käufer und dem Angebot der Verkäufer.

Auf diese Weise legen die Börsen fest, wie der nächste Kurs-Tick aussieht. Dies gilt für alle Märkte, von Aktien, Futures, Optionen, Rohstoffen, bis hin zu Devisen.

Trading Software - Orderflow Trading

Jeder Trader hat eigene Präferenzen wenn es um die Software geht mit welcher er/sie das Trading bestreitet. In der Trading Szene gibt es deshalb kein allgemein beste Software um zu traden, stattdessen muss man sich im klaren sein, dass einige Software sich besonders für spezifische Trading Strategien eignet.

Einige der besten Trading Softwares für das Orderflow Trading sind:

- NinjaTrader

- VolGraph

- Atas

Zu welchen Trading Plattformen man dann greift kommt auf den Broker an welchen man nutzen möchte. Wir bei Volume-Trader nutzten, um die vollen Möglichkeiten des Volumenhandel auszunutzen, die Software VolFix. Trotzdem ist es möglich einige der wichtigsten Lektionen die man aus dem Volumen-Trading erlernt hat auch auf das Orderflow-Trading zu übertragen.

Fazit

Der Orderflow-Handel ist eine interessante kurzfristige Möglichkeit, am Marktgeschehen zu partizipieren und Gewinne zu erzielen.

Allerdings ist eine umfassende Kenntnis des Orderflows des zu handelnden Marktes unbedingt erforderlich, um einen ausreichenden Vorteil zu erzielen.

Wem das zu kurzfristig ist, der kann den Orderflow auch als Ergänzung zu seinen Ein- und Ausstiegskriterien auf längerfristiger Basis nutzen.

Weitere Ressourcen um das Trading besser zu verstehen findest du hier:

- volume-trader.com/ist-daytrading-sinnvoll

- volume-trader.com/daytrading-lernen-anfaenger

- volume-trader.com/tradingtagebuch